이 기사는

2024년 10월 24일 16:00 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 정준우 기자]

S-Oil(010950)(이하 에쓰오일)이 채무상환을 위해 2400억원 규모의 회사채를 발행한다. 에쓰오일은 지난 8월 신용등급이 한 단계 상향 조정되는 등 높은 신용등급이 강점으로 정유화학업계 전반의 수익성 감소 가능성에도 불구하고 무난한 회사채 발행이 예상된다.

(사진=S-Oil)

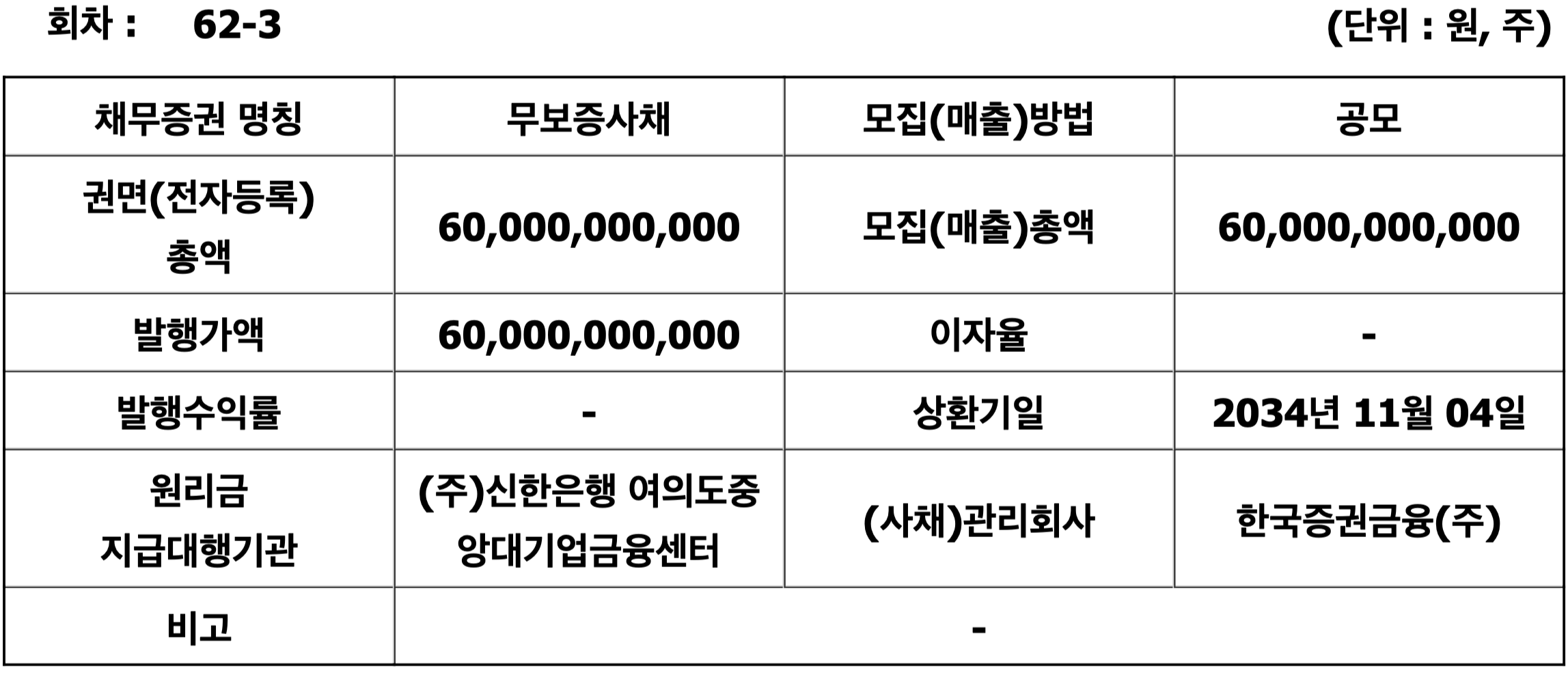

24일 금융감독원 전자공시시스템에 따르면 에쓰오일은 총 2400억원의 무기명식 이권부 무보증사채를 발행할 예정이다. 회사채는 62-1차, 62-2차, 62-3차까지 세 차례에 나눠 발행된다. 각각의 발행규모는 순서대로 1100억원, 700억원, 600억원이며 만기는 각각 3년, 5년, 10년이다. 회사채 발행 주관사는 모두

NH투자증권(005940), KB증권, 신한투자증권,

삼성증권(016360)이다.

(사진=금융감독원 전자공시시스템)

공모 희망 금리는 민간 채권 평가 4사(한국자산평가·KIS자산평가·NICE피앤아이·FN자산평가)에서 청약일 1영업일 전 최종으로 제공하는 에쓰오일의 3년, 5년, 10년 만기 회사채 개별민평 수익률의 산술평균에서 0.3%포인트를 가감한 이자율로 정해질 예정이다. 전자공시시스템에 따르면 4사의 에쓰오일 개별민평금리의 산술평균은 3년물 3.364%, 5년물 3.418%, 10년물 3.742%다.

에쓰오일은 유가 변동에 의한 정유화학업계의 수익성 감소 가능성에도 불구하고 업계 내 최상위 신용등급이 강점이다. 한국기업평가는 지난 8월21일 에쓰오일의 무보증사채 신용등급을 AA(긍정적)에서 AA+(안정적)으로 상향 조정했다. 한국기업평가는 에쓰오일이 꾸준한 영업 현금 창출에 힘입어 우수한 재무안정성이 유지되고 있고, 앞으로도 견조한 영업 현금 창출이 가능할 것으로 내다보며 에쓰오일의 신용을 긍정적으로 평가했다.

아울러 한국기업평가는 샤힌프로젝트(총 9조3000억원 규모) 등 에쓰오일이 대형 투자에도 불구하고 재무 부담을 효과적으로 통제하고 있다고 평가했다. 에쓰오일의 순차입금은 지난해 말 3조9000억원 수준에서 올해 상반기 5조2000억원으로 증가했으나, 2022년 이래로 EBITDA(상각 전 영업이익) 대비 순차입금은 3배 이하를 유지하고 차입금의존도도 35%를 넘지 않는 수준에서 관리되고 있다. 올해 상반기 에쓰오일의 EBITDA 대비 순차입금 배율은 2.7배, 차입금의존도는 29.9%다.

정유업계의 수익성과 정제 마진은 국제 유가에 연동되는 특성이 있다. 에쓰오일은 올해 3분기 들어 중국 경기 침체 및 주요 국가들의 석유 수요 둔화에 따라 국제 유가뿐 아니라 석유 정제 마진 등이 하락세를 보이며 회사 손익에 부정적인 영향을 미칠 것으로 예상된다고 밝혔다. 올해 상반기 에쓰오일의 매출액은 18조8793억원, 영업이익은 6148억원으로 지난해 상반기보다 매출(16조8972억원)과 영업이익(5521억원)이 모두 증가했지만, 3분기부터는 다소 감소할 가능성에 무게가 실린다.

최근 3개월 사이 에쓰오일과 동일한 신용등급을 보유한 회사들이 1건을 제외하고 모두 수요예측 흥행으로 회사채 언더발행에 성공했던 사실도 회사채 수요예측 흥행에 영향을 미칠 것으로 보인다. 이는 신용등급이 우수한 회사들에 대한 자금 수요가 높은 것으로 해석된다.

최근 3개월 사이 3년 만기 회사채를 발행한 회사 중

메리츠금융지주(138040)는 당초 제시한 금리보다 35bp(0.35%포인트) 낮은 금리에 회사채 발행에 성공했고, 5년 만기 회사채를 발행한

LG유플러스(032640)도 8bp(0.08%포인트) 금리를 낮춰 발행에 성공했다. 10년 만기 회사채에서는 에쓰오일이 지난 9월3일 발행한 회사채가 16bp(0.16%포인트) 금리 인하에 성공했다.

한편 에쓰오일의 62-1~62-3회 회사채의 수요 예측일은 오는 10월25일이며 수요예측 결과에 따라 회사채 발행 규모는 3000억원으로 증액될 수 있다.

정준우 기자 jwjung@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지