이 기사는

2024년 01월 26일 17:31 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 이성은 기자]

AJ네트웍스(095570)가 300억원 규모의 공모채를 발행한다. 이번 발행으로 조달되는 자금은 채무를 상환하는 데 쓸 계획이다. AJ네트웍스는 양극화가 심화되는 신용시장의 흐름을 이기고 지난해 수요예측에 흥행해 회사채를 증액 발행했다. 자회사 손실이 이어지는 가운데 올해에도 지난해처럼 흥행을 이어갈지 주목된다.

사진=AJ네트웍스

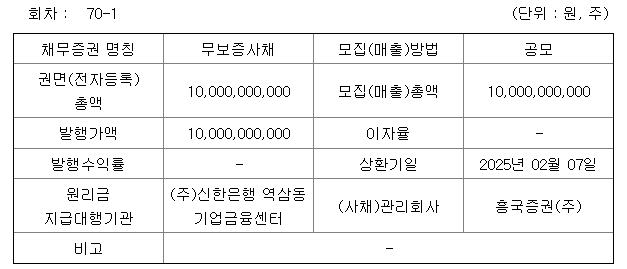

26일 금융감독원 전자공시시스템에 따르면 AJ네트웍스가 무기명식 이권부 무보증 공모사채 70-1회, 2회를 발행할 예정이다. 발행 예정 총액은 300억원으로, 70-1회에서 100억원, 70-2회에서는 200억원의 사채를 발행한다. 총액은 500억원의 범위 내에서 변동될 수 있다.

주관사는

유진투자증권(001200), 한국투자증권, KB증권이다. AJ네트웍스가 발행하는 사채 중 100억원은 1년물, 200억원은 3년물로 나눠 발행한다. 수요예측 시 공모희망금리는 70회차 모두 한국자산평가, 키스자산평가, 나이스피앤아이, 에프엔자산평가에서 최종으로 제공하는 1년 만기, 2년 만기 회사채 개별 민평 수익률의 산술평균에 –0.3%p에서 +0.3%p가산한 이자율로 결정된다.

사진=금융감독원 전자공시시스템

AJ네트웍스는 회사채 발행으로 조달하는 자금을 모두 채무상환 자금에 쓸 예정이다. 지난 2021년 발행한 45회 무보증사모사채 90억원, 52회 20억원, 58회 50억원, 60-1,2회 300억원으로, 총 460억원을 상환할 계획이다. 발행제비용은 AJ네트웍스가 보유하고 있는 자체 자금으로 충당한다. 사채 발행으로 조달하는 자금은 실제 자금 사용일까지 머니마켓펀드(MMF), 수시입출금식예금(MMD) 등 안정성이 높은 금융상품을 통해 운용할 계획이다.

AJ네트웍스는 지난 25일 BBB+ 신용등급을 부여받았다. 최근 3개월간 같은 등급을 부여받은 기업 중 1년물에서는

한진(002320)이 200억원에서 300억원으로 증액해 발행했으며 2년물에서는 한진,

한솔테크닉스(004710)가 증액 발행했다. 지난해 8월 발행한 AJ네트웍스의 63-1회와 2회도 증액을 기록했다. 63-1회는 1.5년 만기물로, 150억원에서 20억 증액된 170억원을 조달했으며 63-2회에서는 150억원보다 30억원 증가한 180억원을 발행했다.

AJ네트웍스의 지난해 3분기 기준 매출액은 4110억원으로 지난 2022년보다는 하락세를 보이나 렌탈사업부문에서는 같은 기간 수익이 더 높았다. 지난해 3분기 AJ네트웍스의 렌탈수익은 3155억원으로 전년 동기 2832억원보다 증가했다. 영업비용도 줄어 2022년 3분기 3953억원에서 3527억원으로 감소했다. 다만 지난해 오토바이렌탈업 관계사에서 117억원 손실이 발생하고 냉장창고업을 영위하는 베트남법인에서도 약 40억원의 손실이 생겨 지분법순손실 143억원을 기록했다. 특히 지난해 3분기 기준 특수관계자에 59억5000만원의 지급보증과 약 390억원 규모의 베트남 외화지금보증을 제공하고 있어 재무구조에 악영향을 끼칠 가능성이 있다.

오유나

한국기업평가(034950) 연구원은 “렌탈사업부문의 양호한 수익성이 지속되고 있고, 종합렌탈회사로서 다각화된 사업기반을 보유하고 있다"면서도 "재무적 부담 수준이 높은 베트남, 미국 등을 중심으로 해외자회사의 수익창출력 개선과 추가적 재무 지원 발생 가능성은 지켜볼 필요가 있다”라고 전했다.

이성은 기자 lisheng124@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지