이 기사는

2024년 07월 10일 16:48 IB토마토 유료 페이지에 노출된 기사입니다.

[IB토마토 김혜선 기자] 팹리스 반도체 기업인 아이언디바이스가 기술특례상장을 통해 코스닥 시장 진출에 도전한다. 영업손실이 지속되고 있지만, 업계 평균 대비 우수한 재무안정성이 강점으로 꼽힌다. 아이언디바이스는 상장을 통해 모집한 자금을 연구개발 등에 투자할 계획이다.

(사진=아이언디바이스)

아이언디바이스는 혼성신호 SoC(System-on-Chip) 반도체 기획·설계와 제조·판매하는 팹리스 반도체 기업이다. 저전력·고성능·고집적 설계에 중점을 두고 직접 개발한 원천기술을 바탕으로 시스템 반도체와 소프트웨어를 개발하고 외주 생산해 글로벌 세트업체에 공급하고 있다.

외형성장에도 비용 부담으로 영업손실 계속

10일 업계에 따르면 아이언디바이스는 올해 1분기 기준 영업손실 10억원이 발생한 것으로 나타났다. 앞서 지난 2022년에도 15억원의 영업손실이 발생한 가운데 지난해(35억원) 적자 폭이 악화됐고, 현재까지 개선되지 못했다.

이는 외형성장은 이뤄지고 있는 가운데, 비용 효율화에 실패한 영향으로 풀이된다. 앞서 아이언디바이스의 지난 2022년의 매출액은 54억원 수준이었으나, 지난해 62억원까지 외형성장을 이뤘다. 이어 올해 1분기에도 25억원의 매출을 달성하면서 2022년 전체 매출액의 절반가량을 1분기 만에 기록했다.

문제는 높은 매출원가율과 판매비와 관리비율이다. 아이언디바이스의 올해 1분기 매출원가율과 판매비와 관리비율은 각각 69.94%(17억원), 71.21%(18억원)로 이미 매출을 넘어섰다.

다만, 대표주관사인

대신증권(003540)은 아이언디바이스의 매출원가를 절감할 수 있는 것으로 전망하고 있다. 매출원가에서 원재료가 차지하는 비중이 높으며, 생산량이 증가함에 따라 구매 협상력이 높아져 원재료 구매 단가가 낮아질 수 있기 때문이다. 또한, 생산량의 증가에 따라 제품 단위당 단가 또한 낮아질 수 있다는 의견이다.

양호한 재무안정성도 높게 평가했다. 아이언디바이스의 올해 1분기 말 기준 유동비율은 740.77%다. 적정 유동비율인 200% 이상을 훨씬 웃돌 뿐만 아니라 업종평균(162.38%)보다 우수한 상태다. 여기에 부채비율과 차입금의존도도 각각 29.82%, 8.47%로, 업종 평균(61.35%, 18.77%)보다 양호한 수준이다.

대신증권은 인수인의 의견을 통해 "아이언디바이스는 글로벌 기업으로 제품 납품을 늘리고 있으며, 최근 3사업연도 간 견고한 매출 성장세를 기록했다"라며 "재무안정성 수치는 업종 평균 대비 전반적으로 안정적인 수치를 보이고 있으며, 상장을 통한 공모자금 유입 시 재무안정성은 더욱 개선될 것"이라고 평가했다.

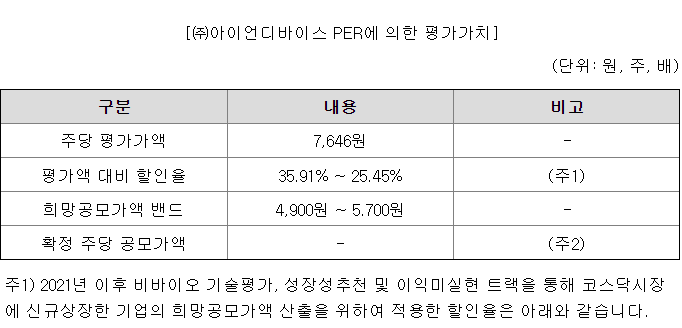

(사진=전자공시시스템)

300만주 일반공모…희망공모가액밴드 4900~5700원

아이언디바이스의 총 공모 주식 수는 300만주로 100% 일반공모 방식으로 진행된다. 모집 총액은 147억원(공모가 최저가액 4900원 기준)이다. 이번 코스닥 상장 공모로 조달한 자금 중 발행제비용(7억8876만원)과 상장주선인 의무인수 금액(4억4100만원)을 제외한 143억5224만원을 시설자금과 운영자금 등에 사용한다.

구체적으로 시설자금으로는 테스트 장비와 EDA Tool의 연구개발 증가를 위해 16억원을 사용한다. 여기에 개발재료비와 시제품(28억원), 연구개발 인건비(99억원) 등에 투자하기 위해 운영자금으로 총 128억원을 투입한다.

희망공모가액 밴드는 4900원에서 5700원 사이며, 평가액 대비 할인율은 35.91~25.45%다. 모집가액의 확정은 청약일 전에 실시하는 수요예측 결과를 반영해 대표주관사인 대신증권과 아이언디바이스가 합의한 후 1주당 확정공모가액을 최종 결정한다. 모집가액은 확정된 후 정정신고서를 통해 확인할 수 있다. 수요예측일은 오는 29일부터 다음달 2일까지며, 기관투자자와 일반투자자의 청약일은 다음달 7일부터 8일까지 양일간 실시한다. 우리사주조합의 청약일은 다음달 7일 하루간 진행된다.

김혜선 기자 hsunn@etomato.com

ⓒ 맛있는 뉴스토마토, 무단 전재 - 재배포 금지